Hohe Verluste auf Bankkonten

Markus Feistle/ Juli 14, 2022/ Banking, Finanzkonzept, Vermögen/ 0Kommentare

Verlust von über 30% auf deutschen Bankkonten

Bankeinlagen sind auf Grund von Inflationsverlusten massiv bedroht. Gerade konservative Anleger, die sich scheuen in Aktien- und Rentenfonds zu investieren werden die leidtragenden sein. Der Strafzins auf dem Konto erhält große Aufmerksamkeit und Kontoinhaber geben sich große Mühe Ihr Vermögen geschickt zu verteilen. Die viel größere Gefahr, die Inflation, spielt bei den Überlegungen oft kaum eine Rolle. Wer Verluste vermeiden möchte sollte jetzt ein Depot eröffnen.

Angst vor Inflation

Während die ältere Generation große Angst vor Inflation habt und dies mit massiven Verlust an Vermögen verbindet scheint die jüngere Generation sich zwar Sorgen um die schwindende Kaufkraft in Bezug auf die Konsumgüter zu machen, aber die weitreichenden Auswirkungen auf die Vermögensbildung und die Altersvorsorge zu unterschätzen. Allerdings wo Risiken sind, da ergeben sich oft auch Chancen. Die jüngere Generation hat in der Regel nur geringe Rücklagen, diese sind aber oft schon am Kapitalmarkt investiert. Untätigkeit hat hier kaum eine Auswirkung. Die ältere Generation mit hohen Rücklagen für den Ruhestand zahlen einen hohen Preis dafür, dass Sie Ihr Vermögen in Fest- und Tagesgeldkonten lagern. Ein Verlust von 30% in fünf Jahren ist durchaus realistisch. Bei 100.000 € sind das über 30.000 € die verloren gehen. Wer hier untätig bleibt verliert an Vermögen und möglicherweise auch an Lebensqualität im Alter. Jetzt ist die Zeit gekommen sich an einen Anlageberater zu wenden.

Chance für Neueinsteiger am Kapitalmarkt

Aktienfonds sind derzeit so günstig zu kaufen wie schon lange nicht mehr. Möglicherweise ist jetzt der ideale Einstieg für Erstanleger am Kapitalmarkt. Wer jetzt seine Kontoguthaben dazu nutzt Aktienfonds günstig zu kaufen, kann mittel und langfristig mit Renditen über dem Inflationsniveau rechnen. Aktienfonds schlugen langfristig immer die Inflation.

Die günstigen Kurse sind auf die schlechten Wirtschaftsprognosen, die Ukrainekrise und die Auswirkungen von Corona zurück zu führen. Das sind Einflüsse, die zeitlich begrenzt sind. Dabei ist die Angst vor einer weiteren Verschärfung der Krisen schon eingepreist. Wie lange wird die Krise dauern? Wer seinem Investment länger als 3 bis 5 Jahre Zeit gibt, kann sicher sein, dass wieder zu einer „Normalität“ gefunden wird und die Kurse sich erholen werden. Die reine Kurserholung würde einen Werterhalt oder sogar ein Wertzuwachs für das investierte Kapital bedeuten.

Auch als Rentner sind Aktienfonds geeignet

Eine Anlage in Aktienfonds ist eine sichere Anlage, bringt man ausreichend Zeit mit und legt breit gestreut an. Während auf dem Bankkonto ein sicherer Verlust zu erwarten ist bietet ein Depot sichere Renditen. Allerdings mit Schwankungen, das heißt, dass die Auf- und Abbewegungen an der Börse zu einem Wechsel an positiver und negativer Rendite führt. Erst ab einer Anlagedauer von über 5 besser über 12 Jahren gibt es keine negativen Renditen mehr.

Möchten Sie eine Sichere Anlage, so können Sie in Aktienfonds das Vermögen anlegen, dass Sie erst nach12 Jahren ausgeben möchten. Mischen Sie Rentenfonds bei, können Sie auch den Teil Ihres Vermögens sicher anlegen, den Sie erst nach 5 Jahren ausgeben möchten.

Sind Sie z.B. 65 Jahre alt, so sollte Ihr Vermögen für die Lebensdauer reichen. Ein heute 65jähriger Mann hat eine Lebenserwartung von 84,4 Jahren. Auf rund 20 Jahre müssen die Entnahmen also geplant werden. 50% des Vermögens kann also länger wie 10 Jahre investiert bleiben, 25% kann länger wie 5 Jahre investiert bleiben und 25% ist für die nächsten 5 Jahre verplant. Kurz gesagt:

75% des Vermögens kann ein 65jähriger in Aktien- und Rentenfonds investieren.

Jedes Depot ist individuell

Kluge Geldanlage hängt mit der eigenen Lebenssituation zusammen. Welche Portfolio-Ausrichtung sich je nach Lebensphase empfiehlt – drei Beispiele: Single, Familie, kurz vor dem Ruhestand.

Das Alter, der Familienstand, persönliche Anlagevorlieben, die eigene Risikoneigung – Faktoren wie diese spielen eine Rolle, wenn es darum geht, sein persönliches Vermögensdepot aufzustellen. So stehen zum Beispiel bei jungen Menschen ohne familiäre Verpflichtungen noch die Zeichen auf Wachstum. Der Anteil an risikoreicheren Anlagen kann in der Regel noch höher sein; es bleibt meist genügend Zeit, mögliche Kursverluste auszugleichen. Je älter aber der Anleger, desto mehr rückt in den Blickpunkt, bereits vorhandenes Vermögen über defensivere Vermögensanteile zu stabilisieren. Ähnliches gilt, wenn in der Mitte des Lebens eine Familie mit heranwachsenden Kindern zu versorgen ist.

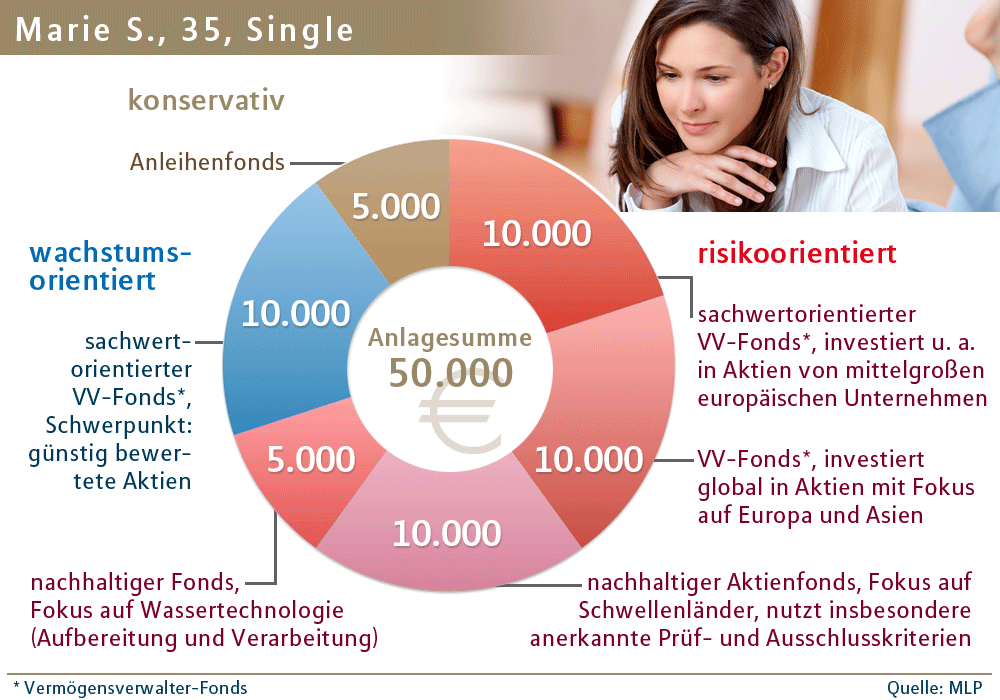

Singel 35 Jahre

Marie Schmitz arbeitet als Steuerberaterin in Frankfurt an der Oder. Die 35-Jährige liebt ihre Freiheiten, ist ledig und kinderlos. Sie hat eine Wohnung in der Innenstadt geerbt, die sie selbst bewohnt und reist gerne. Sie sorgt über eine Betriebsrente und eine Riester-rente für ihr Alter vor und nutzt zur Existenzabsicherung eine Berufsunfähigkeitsversicherung, die auch aus steuerlichen Gründen mit einer Basis-Rente kombiniert ist. Höhere Gewinnchancen bei entsprechender Risikobereitschaft stehen im Mittelpunkt ihrer Strategie zum Vermögensaufbau.

Bei einer Anlagesumme von 50.000 Euro könnte ihr Depot so aussehen:

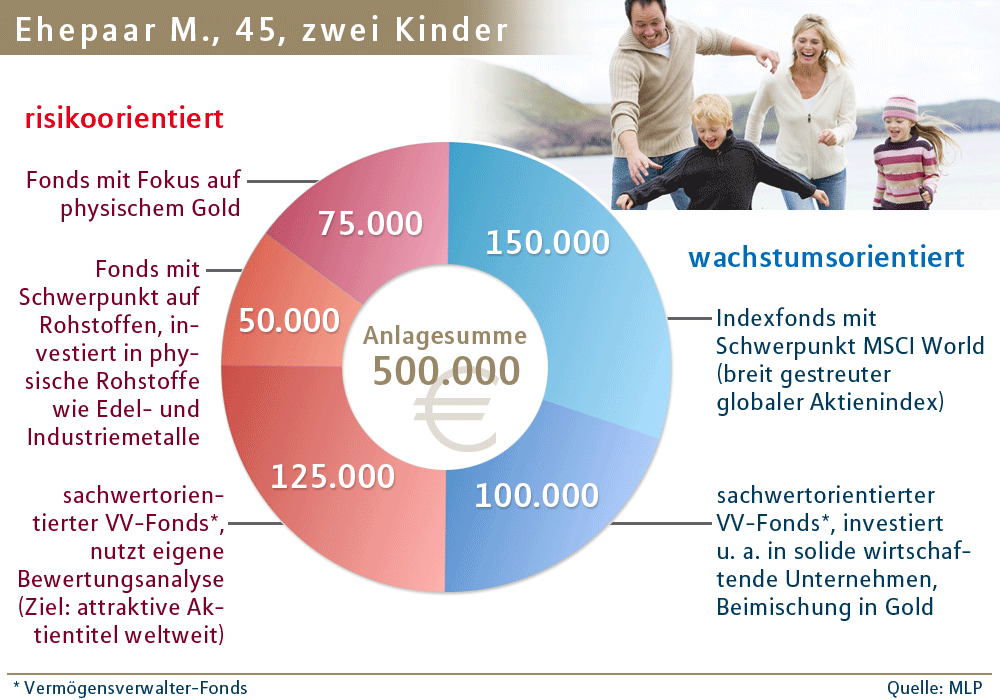

Ehepaar 45 mit kleinem Vermögen

| Die Eheleute Müllermaxe, beide 45 Jahre alt, sind angestellte Juristen aus der Nähe von Flensburg (beide in Unternehmen beschäftigt). Sie bewohnen eine Doppelhaushälfte, die aufgrund einer Schenkung zu guten Teilen bereits abbezahlt ist und besparen regelmäßig Depots mit ausgewogenen Fondssparplänen, jeweils noch aus der Zeit vor ihrer Ehe. Sie sorgen über Betriebsrenten, Riester-Renten sowie privaten Rentenversicherungen fürs Alter vor, sind jeweils abgesichert gegen Berufsunfähigkeit. Das Paar hat nun vom vermögenden Vater des Mannes 500.000 Euro geerbt. Das Geld möchten die Eltern zweier minderjähriger Kinder dynamisch, aber auch werterhaltend ausgerichtet anlegen: Der Vermögenszuwachs soll unter anderem die die Ausbildung der Kinder und den Ruhestand mit absichern. |

Das Depot ist sachwertorientiert und könnte sich so zusammensetzen:

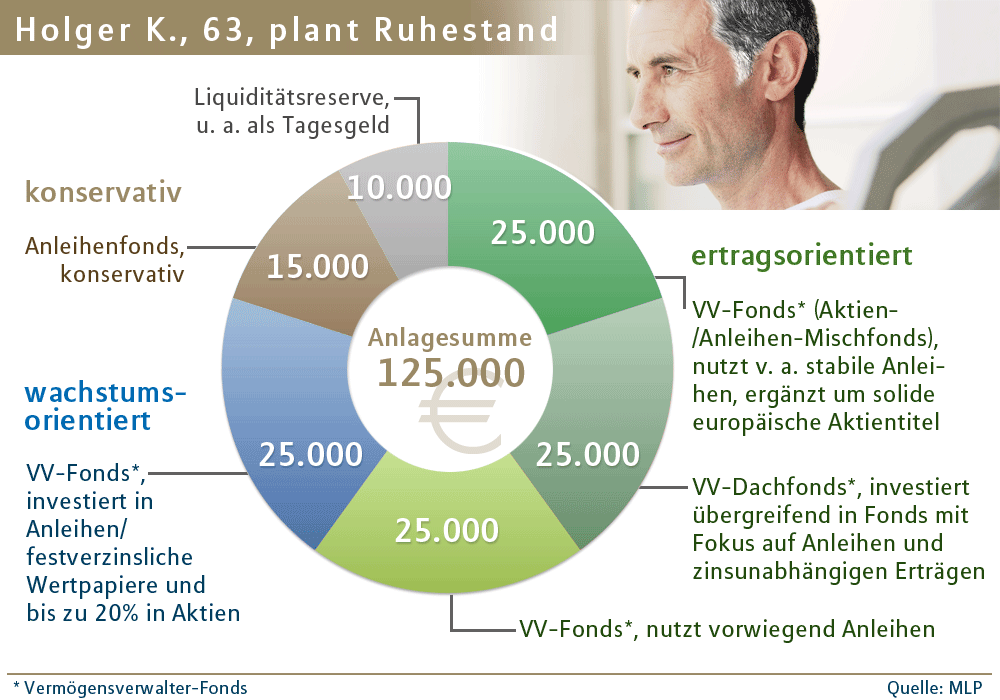

Kurz vor dem Ruhestand

| Der 63-jährige Holger Kess ist Ingenieur und Witwer. Der Marburger mit jüngst renoviertem Haus am Stadtrand hat Aussicht auf eine Betriebsrente und zusätzliche Altersbezüge, unter anderem aus Basis-Rente und privater Rentenversicherung. 125.000 Euro auch aus dem Erbe seiner Gattin möchte er gerne so investieren, dass sein Kapital bis zum Rentenalter erhalten bleibt. |

Das vorrangig auf Werterhalt und Sicherheit ausgerichtete Depot könnte sich so zusammensetzen: